相続税の仕組み

相続税については、計算方法や、それぞれの人の事情により控除ができるものできないものがあり、一概には言えません。実際の場面では税理士等の専門家に相談することをお勧めします。ここでは、基本的な部分をご説明させていただきます。

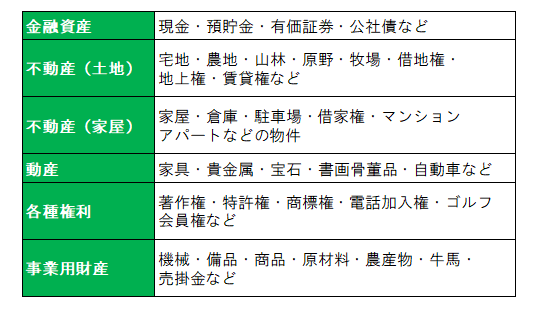

相続税の課税対象となる財産

上記以外では、「みなし相続財産」といわれる生命保険の死亡保険金や死亡退職金、相続開始(死亡時)から3年以内の贈与も相続税の課税対象となりますが、死亡保険金にも死亡退職金にも控除があります。

相続税の課税対象とならない財産

- 合計しても非課税枠の範囲内であるもの

- 3年以内に相続人でなく、遺贈も受けない人に贈与した財産

- 法令によって課税対象にならないと定められたもの

(1) 礼拝道具や仏具

(2) 宗教や慈善事業に公益事業に使用するお金

(3) 心身障碍者制度に基づいて支給される給付金を受け取る権利

(4) 幼稚園などに使用されていた事業用財産

(5) 相続税の申告までに特定の法人に寄付した財産

(6) 一定額までの生命保険金

(7) 一定額までの死亡退職金

相続税控除の種類

相続税は常にかかるわけではなく、様々な控除が設けられています。正味の相続財産から控除額を差し引き、超えた金額に相続税がかかることになります。控除の代表的なものについてご説明します。

基礎控除

基礎控除額は「3,000万円+相続人の数×600万円」の計算式で求められます。

配偶者控除

被相続人の配偶者には1億6,000万円までの配偶者控除が認められています。

未成年控除

未成年の相続人には、「(20-現在の年齢)×10万円」が控除されます。

相続税額の2割加算

これは控除ではなく、プラスに加算されるものですが、被相続人の配偶者・直系尊属・子以外が遺産を相続した場合は、相続税が2割加算されたうえで控除の算定をします。

具体的には兄弟や遺贈を受けた他人が該当します。