相続における生命保険

人が亡くなったとき、相続が発生しますが、同時に保険金の受け取りが発生することが多いと思います。保険金の受け取りについての手続きや、相続手続きとの関係、税金がどうなるのか等を見ていきましょう。

保険金受取手続き

具体的な事例を挙げますが、夫が亡くなった場合に、妻に生命保険金が支払われる保険に夫が加入していたケースでご説明します。

保険契約者(保険金を支払っている人)・・・夫

被保険者(保険の対象者)・・・夫

受取人(被保険者が亡くなったとき、保険金を受け取る人)・・・妻

手続き内容

- 保険会社へ被保険者(夫)の死亡の連絡を入れる

- 保険会社から妻に保険金の請求に必要な書類一式が送られてくる

- 書類を作成し、添付書類と一緒に提出する

- 書類審査後、保険金が振り込まれる

必要書類

- 死亡保険金請求書

- 死亡診断書・死体検案書・生命保険会社所定の死亡証明書のいずれか

- 死亡した被保険者の除籍謄本

- 受取人の印鑑登録証明書

- 受取人の戸籍謄本

*謄本類は法定相続情報証明制度を利用する場合、法定相続情報一覧図で代用できることがありますが、あらかじめ保険会社へご確認下さい。

提出時期

契約している生命保険の約款による(約款に定めがない場合、権利を行使できるときから3年内)

相続手続きとの関係

死亡保険金の受取人が保険契約者・被保険者の相続人であった場合、この保険金が相続財産になるのかということが問題になります。

受取人が受領する保険金は、原則として保険契約に基づく受取人の権利ですので、相続によって財産を取得するものではありません。したがって受取人は、相続とは別に保険金を受け取れます。相続財産ではないので、分割の対象にもなりません。ただし、あきらかに公平を欠くと判断されるようなときは、分割対象とされることもあります。

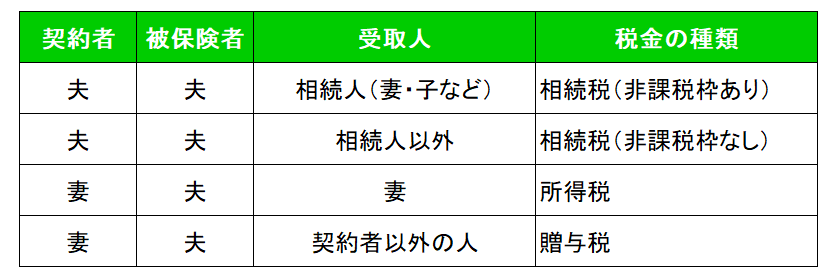

生命保険金の税金

死亡生命保険金は、相続税・所得税・贈与税のいずれかの課税対象になります。どの税金が課されるかは、契約者(保険金を払っている人)が誰なのかによって変わってきます。

相続税の課税対象になる場合

契約者と被保険者(生命保険の対象者)が同じとき、相続税の課税対象になります。上記の場合で夫が自分を対象に自分で保険料を払って、妻を受取人にしていたケースです。受取人が相続人の場合は、生命保険の相続税には一定までは非課税となる税法上の特典があります。

非課税限度額=法定相続人の人数×500万円となります。

所得税の課税対象になる場合

契約者と受取人が同じ場合は、所得税の課税対象になります。例えば、妻が夫を対象とする死亡保険の保険料を負担し、保険金を受け取るケースです。

贈与税の課税対象になる場合

契約者と被保険者と受取人が全部違う場合は、贈与税の課税対象になります。

生命保険のメリット

相続における生命保険のメリットは、主に2点あります。

- 被相続人の銀行口座が凍結されても比較的簡単な手続きで短期間で入金されること

- 相続財産とは別に、特定の人に財産を残せること

相続時に被相続人の銀行口座が凍結されて、葬儀代の支払いに困ったいうのはよく聞く話です。(法改正により、一部の預金は引き出せるようになりました)死亡保険金であれば、比較的短期間で入金されますので、手元の現金不足に対応できます。また相続時に、遺産分割とは別に、実質的に特定の人に遺産を残せるというのは大きなメリットです。それもその気になれば、他の相続人には秘密にすることもできます。(ばれる危険がゼロではありませんが)ただし、明らかに公平を欠くと判断される場合は、分割対象とされることもあります。また税金はケースバイケースになりますので、税理士に相談することをお勧めします。